原文(英uk)フラッシュローンと誰がDeFiでそれらを提供しているのか

2021-06-16 07:00:00

分散型環境の爆発的な発展は、デジタル経済と伝統経済の間の相互作用と競争の経済的側面に対応する主要セクターの1つにブームをもたらしました。 DeFi市場は急速に進化し、ユーザーが従来の金融商品を混乱させる多くの金融商品を提供し、比較的低いリスクで高いリターンで収入を生み出す多くの機会を提供しています。 DeFi市場の全体的な資本化は1,000億ドルを超えており、さらなる発展の見通しは明るいようです。

DeFi市場で提供されているよりユニークで需要の高い商品の中には、従来の金融機関の主な商品に直接反対するようになっているフラッシュローンがあります。 その主な理由は、デジタル資産担保フラッシュローンが、一般的なクレジットとローンの主要な課題である、ローンのデフォルトと非流動性のリスクを克服し、どちらも債務違反につながることが多いためです。

フラッシュローンは、単一のトランザクションにほぼ無制限のボリュームで短期間にクレジットラインを提供することによって両方のリスクを軽減するために開発されました。唯一の条件は、少なくともローンの全額の返済です。 分散型環境では、基盤となるブロックチェーンインフラストラクチャのスマートコントラクトにより、トランザクションの不変性と履行が保証されます。 貸付プラットフォームは通常、フラッシュローンの当事者の仲介者として機能し、バランサーとして機能する仲裁人による返済を保証します。

フラッシュ貸付市場はすでに月額1億ドルを超えており、フラッシュ貸付の最もよく知られているユースケースは、裁定取引、ポートフォリオのリバランス、清算、担保の交換です。

現在、フラッシュローン市場の発展を最大限に妨げている問題は、ユーザーを混乱させる貸付プラットフォームの豊富さと不完全さです。 ほとんどの市場プレーヤーは、彼らを健全なプロバイダーにするような調整された手段なしで、彼らの全体的なサービスの一部としてフラッシュローンを提供します。

現在市場で運用されている最も著名な分散型貸付プラットフォームの中には、2017年にETHlendとして最初のメインネットを立ち上げたAAVEがあります。これは、DeFiスペースで最初の貸付プロトコルです。 AAVEはイーサリアムブロックチェーン上で動作し、わずか24の資産をサポートする固定金利を持っています。

もう1つのプレーヤーは、オンライン流動性プロバイダープロトコルであるKeeperDAOです。 フラッシュローンは、サポートされている資産が5つしかないKeeperDAOのセカンダリサービスとして機能しますが、たとえば、ユーザーはETHの6.7%というかなり高い金利の恩恵を受けることができます。

DYDXは、現在、永久取引、証拠金取引、スポット取引、および貸し借りをサポートしているもう1つの分散型取引所です。 プラットフォームはイーサリアムブロックチェーン上で実行され、ユーザーはすべての参加者がグローバルローンプールの一部として機能するピアツーピアベースで取引することができます。

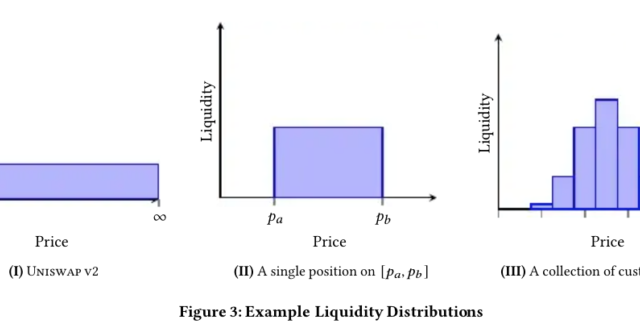

より急速に成長しているプラットフォームの1つは、ユニスワップです。これは、トークンをスマートコントラクトにバンドルし、流動性プールを作成するイーサリアムベースの分散型取引所です。 Uniswapのセカンダリサービスであるフラッシュローンは、フラッシュスワップと呼ばれ、0.3%の固定取引手数料で任意のERC-20トークンを使用して行うことができます。

まだ開発中ですが、フラッシュローンのみに焦点を当てているこれまでのDeFi市場での唯一のサービスは、マルチチェーンであるEqualizerです。 ベースのプラットフォーム。これにより、ユーザーは任意のブロックチェーンのトークンを無制限のボリュームで利用できます。 動的な市場ベースの手数料を特徴とするイコライザーは、資金の提供期間に基づいて報酬を提供することで長期流動性プロバイダーにインセンティブを提供し、流動性の可用性を確保する唯一のプラットフォームです。

オンチェーンガバナンスは、トークン所有者に問題のシステムの変更に影響を与える機能を付与することによる分散化の重要な要素であるため、Equalizer、AAVE、およびKeeperDaoは、ユーザーがプラットフォームを調整してより多くの利益を生み出すことができるように、このようなモデルに依存しています、最終的にはネイティブプラットフォームトークンの評価を増やします。 まったく対照的に、DYDXとUniswapは、トークン所有者の影響をある程度制限し、本質的に真の分散化の長所から逸脱しています。

しかし、健全な金融サービスとしてのフラッシュローンへのケータリングに関しては、Equalizerは、分散型の貸付と借入の需要の高まりに対応し、上場資産の取引量を増やすことができる、スケーラブルなインフラストラクチャ上に構築された最初の専用フラッシュローンマーケットプレイスです。 。 低料金、事実上無制限のトークンボールトの選択、イールドファーミングによる高い流動性、マルチチェーン機能を提供し、裁定取引、清算、ポートフォリオのリバランス、担保交換のための収益性の高い取引戦略を可能にします。

ほとんどのDeFiプラットフォームは、製品全体の一部として何らかの形のフラッシュローンを提供していますが、分散型経済のこのような需要の高いセクターに合わせて真にカスタマイズされたものはありません。 銀行の不採算条件と競合する可能性のある代替信用枠に対する莫大な需要を考えると、次のようなプラットフォーム イコライザ DeFiセクターのユーザーがこのようなオールラウンドで収益性の高いサービスのメリットを実感するにつれて、リリース時に人気が高まり始める可能性があります。

免責事項:この記事は情報提供のみを目的として提供されています。 法律、税務、投資、財務、またはその他のアドバイスとして提供または使用することを意図したものではありません。

元ソース

続き・詳細はこちら

フラッシュローンと誰がDeFiでそれらを提供しているのか