原文(英)

シールドプロトコルが分散型デリバティブ市場で次善のソリューションである理由。

2020年には、2年以上休止していたDeFi市場が、世界的な流動性過剰のマクロな背景の下でようやく爆発しました。 ビットコインマイニングは、デジタル資産の強気相場を開始するために半減し、流動性マイニングやAMM自動マーケットメーカーなどのマイクロイノベーション。 その中で、分散型ステーブルコイン、貸付、スポット取引所のDeFiスペースはすべて大幅な飛躍を遂げ、徐々に多くの主要プロジェクトを生み出しました。

DeFiの革新的なコア機能

これらのDeFiプロジェクトの成功により、DeFiの革新的なコア機能を認識するようになりました。

- 非保管資産と取引の透明性:資産をサードパーティの信頼できる機関(鍵やコインではなく)の管理下に置く必要がなくなりましたが、すべてのトランザクションは真に追跡可能であり、人間のいたずらを排除します。

- 信頼できない: 信頼はもはやブランドによって制限されていませんが、オープンソースとコードから来ています。

- 仲介者: 中間情報とクレジットを提供する集中型機関(税額控除)を削除し、収益の100%を分散型ネットワークのメンテナー(バリュークリエーター)に還元します。

長期的には、これらの革新的な資質は、従来の金融市場のパラダイムシフトを推進します。 簡単に言えば、DeFiは競争力と魅力を備えたCeFiとTradFiを食べており、その過程で止められないトレンドになっています。

デリバティブのDeFiジレンマ

世界最大の金融市場の1つであるデリバティブ分野では、パラダイムシフトするDeFi製品の出現は目撃されていません。 現在のデリバティブ市場のユーザーニーズを分析することから始める必要がある理由を理解するため。

デリバティブは、主にヘッジや投機的なニーズを満たすために使用されます。 現在のデジタル資産デリバティブ市場は、投機的な需要によって支配されています。 長年の実践は、投機的市場におけるユーザーの主な要件は次のとおりであることを示しています。

- ポジション: 彼らがポジションをオープンしたい価格を正確に把握するため。

- 流動性: 取引のずれなしに金額を保証するための十分な在庫流動性の必要性。

- レバレッジ: 資本収益率を高めるために十分に高いレバレッジの必要性。

- ノーハウ: 信頼できる人々が利益を上げて取引できる知識と戦略を教える必要性。

パブリックチェーンの現在のパフォーマンスに基づくと、これらのコアニーズのデリバティブDEXは、1700年代のストリームトレインが速度以外で馬と馬車を打ち負かしなかったように、CEXよりもはるかに遅れています。

これがなぜそうなのかを詳しく見てみましょう。

シールドプロトコル:革新的なブレークスルー

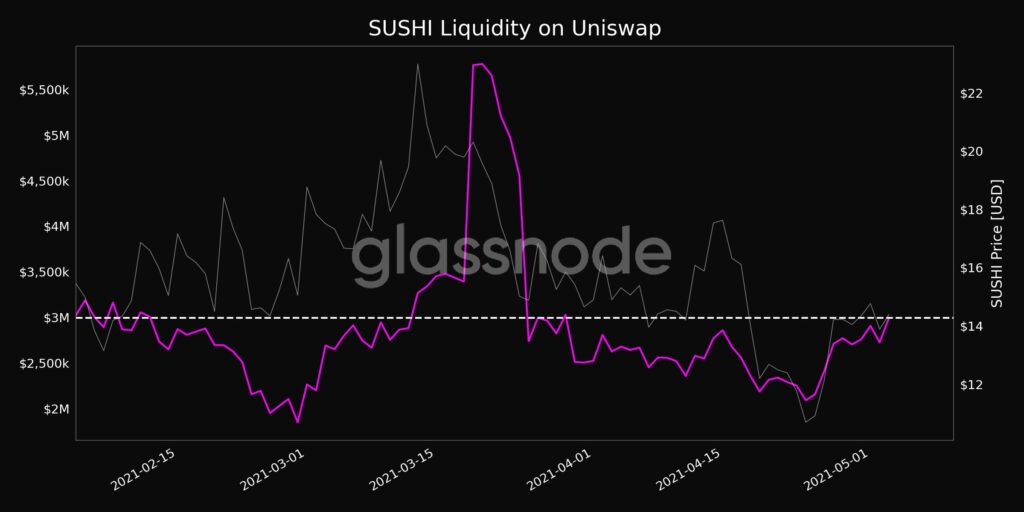

Uniswapの大きな成功は、現在のCEXよりも優れたスポット取引体験を提供することからではなく、CEXがライセンスフリーの非常に低コストの製品では満たすことができなかったロングテール資産分配の需要を満たすことからもたらされました。 本質的に、その成功は、市場における新たな満たされていないニーズを利用することから生まれました。

このゲームをクラックするための基本的な解決策は、従来の金融では満たされていないニーズを満たすためにブロックチェーンテクノロジーの特性を適用することだけにあります。 シールド、Pay Little to Win Bigのリスクのない永続的なプロトコルは、Uniswapブレイクアウトと同じパスをたどるそのような派生プロトコルの1つです。

トレーダーの観点から:

- 位置を失うことなく間違った方向に進む: 毎日の資金調達手数料をほとんど支払わず、不利な価格方向を開くことで損失はありませんが、正しい価格方向を開くことで利益を得ることができます。

- 無制限の日中流動性: 二重流動性プールメカニズムにより、プライベートプールはマーケットメイクリスクをヘッジすることができ、リスクの低いパブリックプールは、十分な日中流動性を保証するために巨大な流動性に対応できます。

- 超高レバレッジ: 1日あたり約100倍、最大1000倍。

- 分散型ブローカーシステム: 最大40%-100%の手数料率を獲得し、より多くの人々を取引教育に参加させることができます。

ここで例を見てください:

- モリーは1ETH @ $ 2500でロングポジションを開き、$ 2.50(1%)の1回限りの取引手数料を支払います。

- その後、システムは日次資金調達手数料を差し引くだけでよく(日次資金調達手数料はボラティリティによって異なります)、25ドルの初日資金調達手数料を例にとると、ポジションを常に維持できます。

- 同じ日にETHが10%上昇した場合、モリーの利益は2500 * 10%-25-2.5 = $ 222.5になります。 同じ日にETHが10%低下した場合、モリーはポジション手数料で25ドル、取引手数料で2.5ドルしか失いません。

これは、取引に対するまったく新しい需要に対応しています。これは、常に存在していましたが、調査されていなかった市場です。

しかし、なぜそのような市場は探求されなかったのでしょうか? そのような設定には、実際には非常に高度な金融工学製品の設計機能が必要であり、大きな信頼のギャップを越える必要があるためです。 一流の金融機関が介入しなければ、市場を活性化することはできません。

それは、信頼のギャップを埋め、一流の大学やインターネット企業に埋もれている金融工学の専門家の才能を前面に押し出すことができるブロックチェーンの出現まででした。

シールドプロトコルの背後にある金融工学

シールドプロトコルの金融工学は、有効期限のないエキゾチックな製品です。 毎日のオプション手数料は、トレーダーが支払う資金調達手数料の形で請求されます。 従来のブラックショールズオプションとは異なり、納期のないオプション、つまり永続的なオプションの価格設定は、依然として難しい学術的問題です。 シールドホワイトペーパーに見られるように、シールドチームは、シールドプロトコルの資金調達料金の価格設定のための偏微分方程式の正確な解析解を導き出し、解決することに成功しました。

同時に、従来の非線形価格設定モデルとは異なり、Shieldは非線形プロセスを分割することで線形近似を適用し、オンチェーン決済を備えたイーサリアムブロックチェーンで分散型のリスクのない永続的な作業を可能にします。

結論

蒸気機関車は、速度ではなく負荷を比較することによって17世紀の容量市場で生き残り、その後、継続的な最適化の反復が容量市場に革命をもたらしました。

シールドプロトコルは、DeFiの革新的な品質とアカデミックレベルの金融工学(永続的なオプション)の革新を完全に適用して、限られたブロックチェーンインフラストラクチャで今日CEXが満たしていない差別化された市場のニーズに対応します。 今後2週間でIDO(Initial Dex Offering)が予定されており、市場はまもなく真に革新的な製品を目にすることになります。

つまり、Shieldを使用すると、デリバティブが氷を壊すための新しいパスが作成されました。

シールドコミュニティへの心からの歓迎です。 ソーシャルメディアでフォローしてください: 電報、 ツイッター、および 中。

©2021The Block Crypto、Inc。無断複写・転載を禁じます。 この記事は情報提供のみを目的としています。 法律、税務、投資、財務、またはその他のアドバイスとして提供または使用することを意図したものではありません。

関連資料

元ソース

続き・詳細はこちら

シールドプロトコルが分散型デリバティブ市場で次善のソリューションである理由。